В началото на Голямата депресия хората са мислили, че това е временен феномен. Въпреки това индексът Dow Jones Industrial Average се нуждае от 25 години, за да се възстанови на равнището си от есента на 1929 г. Днес отношението е същото. В самото начало дори се предполагаше, че в развитите икономики спадът на брутния вътрешен продукт ще обхване само второто тримесечие, а през третото и четвъртото ще имаме V-образно възстановяване.

В последствие почти всички прогнози се коригираха надолу. Дори Федералният резерв на Сейнт Лус прогнозира, че БВП може да се понижи с цели 50% през второто тримесечие. Вече никой не очаква V-образно възстановяване; според много анализатори кривата ще има L-образна форма. Същевременно мнозина започнаха да сравняват сегашната криза с Голямата депресия и със стагфлацията от 70-те.

Тук ще разгледам какви са паралелите именно с Голямата депресия, продължила от 1929 г. на практика до 1946 г., за да видим дали няма аналогии с рецесията, в която икономиката вече се намира.

Причина за Голямата депресия

Заради инфлационната политика на новосъздадения през 1913 г. Федерален резерв, който участва активно във финансирането на Първата световна война, а след това и в обезценяването на долара спрямо британския паунд, когато Bank of England се връща към златния стандарт, размерът на златните резерви към пасивите на банки се понижава от 20,4% през 1900 г. до 10,4% към 1930 г.

Срещу тези спадащи резерви от пари, тъй като САЩ все още е в златен стандарт, се увеличава размерът на депозитите, който се използва за отпускане на нарастващо количество кредити - така търговските банки, подпомагани от централната, се впускат във финансиране на частния сектор, като темпът на нарастване на кредитирането многократно надвишава този на индустриалното производство.

Кредитната експанзия води до периодът, наречен "бурните 20-те години". През тях се наблюдава огромен оптимизъм сред населението, поне на САЩ - социалният живот кипи, борсовите индекси се изстрелват, а американската мечта, подпомогната от евтиното финансиране, довежда до жилищен балон. Между 1920 и 1928 г. броят на строителните контракти нараства почти два пъти и половина.

Бурните 20-те обаче стигат до стагнация в средата на 1929 г., която се отразява на фондовите борси в началото на септември. Изправени пред гигантски дългове, в началото на октомври инвеститорите започват да разпродават масово акции на компании, които са имали органичен растеж. От пик до връх борсовите индекси се сриват с 89%, а цялата останала икономика е силно засегната - масови фалити на компании, рязко увеличаване на безработицата и рухване на брутния вътрешен продукт с над 25% до 1933 г.

Причина за и мерки срещу кризата в момента

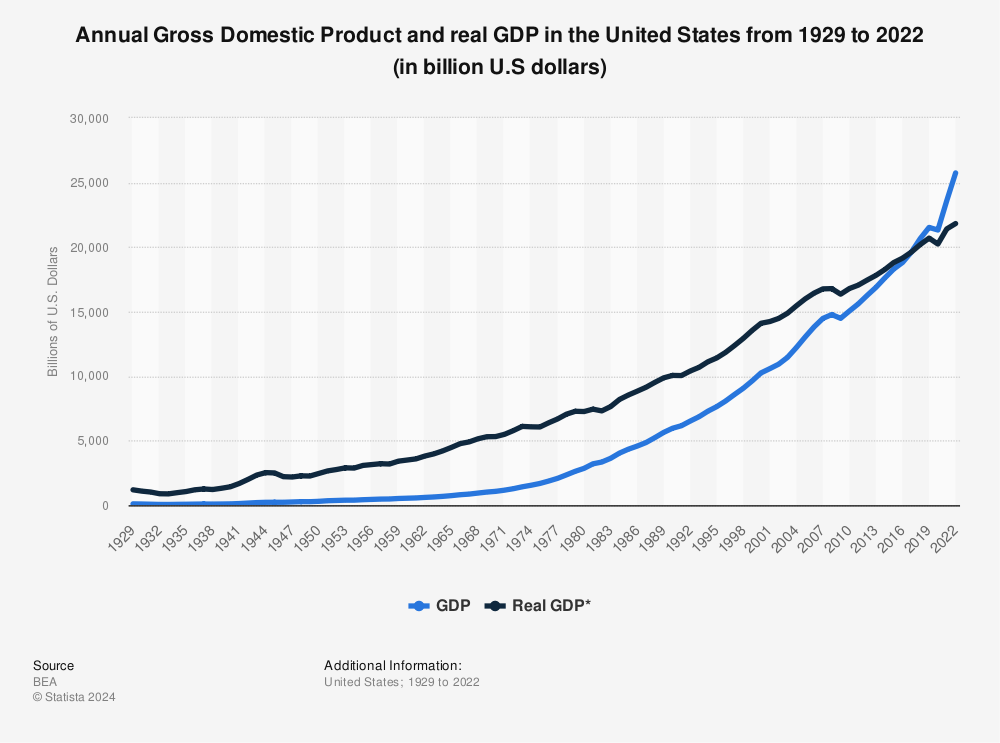

Между 2010 и 2019 г. глобалният брутен вътрешен продукт нараства от 65 трлн. долара до над 85 трлн. долара по данни на Световната банка, което прави почти 29% покачване за този период. При БВП на САЩ този процент е още по-впечатляващ - 41,3% ръст, от 15 до 21,2 трлн. долара.

Графика 1: БВП на САЩ

source: tradingeconomics.com

Източник: Световната банка; Tradingeconomics

Това бурно възстановяване не се дължи на естествения растеж на икономиката. Точно обратното - след жилищния балон от 2008 г. централните банки по целия свят поставиха началото на безпрецедентни "спасителни пакети", с които заляха икономиките с колосални количества новонапечатани пари и понижиха лихвите до нулеви или отрицателни стойности.

В САЩ основният лихвен процент всъщност се задържа до нулата цели пет години - до 2015 г., но на 1 август миналата година, докато икономиката уж беше изключително стабилна, отново беше понижен. В еврозоната експериментът с покачването на лихвата траеше между началото на 2011 и средата на 2012 г., преди тя отново да падне до нулата. От втората половина на 2014 г., когато стопанството се беше възстановило, на думи, тя беше понижена в отрицателна територия, а през миналата година беше свалена още повече - до -0,5%.

Резултатът от тези действия е същият, както и през 20-те години - колосална кредитна експанзия и сериозно задлъжняване на всички сектори по целия свят: домакинства, бизнеси и правителства. В крайна сметка "излязохме" от дълговата криза с още по-голям дълг. Всъщност само за четири година на власт президентът на САЩ Доналд Тръмп увеличи задълженията на страната с 4 трлн. долара. Това е по-голяма сума, отколкото Джордж Буш успя да натрупа за 8 години в Белия дом.

Графика 2: Дълг към БВП на САЩ

source: tradingeconomics.com

Източник: Tradingeconomics

Да, балонът на недвижимите имоти се спука през 2008 г., но през последните години бяха надути нови и по-големи балони, които всъщност стоят зад илюзията за растежа - на частния дълг и на фондовите пазари, които се облагодетелстваха от свръхевтината ликвидност.

Всъщност от дъното си в началото на март 2009 г. до пика си в средата на февруари 2020 г. индексът Dow Jones Industrial Average нараства с впечатляващите 321%, а S&P 500 даже още повече - 380% през същия период. Това е почти десет пъти по-голямо нарастване от брутния вътрешен продукт на САЩ през този времеви отрязък.

Ролята на коронавируса

Тези балони бяха допълнително захранени от водещите централни банки още през миналата година, когато (отново повтарям - според собствената им реторика икономиката растеше стабилно) ЕЦБ увеличи изкупуванията на облигации и понижи основния лихвен процент още по-дълбоко в негативна територия, а Федералният резерв на практика започна нова порция от количествени улеснения и също трикратно понижи основния лихвен процент.

Естествено, че икономика, захранвана на изкуствено дишане чрез свръхевтин кредит от централните банки е абсолютно неустойчива, точно каквото е и стопанството през 1929 г. Всъщност водещите икономики в Европа изпаднаха в стагнация или бяха на ръба на такава още в края на миналата година, а тази на САЩ нарасна единствено благодарение на количествените улеснения и понижаването на основния лихвен процент. Преди тези мерки, те отчетоха второто най-слабо тримесечие на ръст под управлението на Тръмп.

Графика 3: Растеж на БВП на САЩ по тримесечия

source: tradingeconomics.com

Източник: Tradingeconomics

Паралелно с това глобалното производство, което е същинският двигател на икономиката беше отслабено значително, включително и заради търговската война между САЩ и Китай. В САЩ то започна да спада още през първата половина на миналата година, а днес вече е трайно в негативна територия, като спадът му през март 2020 г. на годишна основа е от 5,5%.

Графика 4: Индустриално производство на САЩ

source: tradingeconomics.com

Източник: Tradingeconomics

В контекста на това в Китай се появи епидемията от коронавирус, която прерасна в пандемия. Защото тя не беше достатъчна, правителствата по целия свят реагираха първосигнално и параноично като затвориха икономиките, принудиха хората да си стоят вкъщи (същинска радост за акциите на Amazon и Netflix например, които се изстреляха) и замразиха немалка част от секторите на услугите.

Това помете сектори като туризма и ресторантьорството, а затварянето на "нежизненоважните отрасли" изстреля безработицата. Всъщност в САЩ към 16 април броят на подадените молби за обезщетение за безработица надхвърли 22 млн. Така в рамките само на четири седмици той достигна 60% от молбите за безработица, подадени през цялата година и половина на Голямата рецесия.

Още преди затварянето на икономиката в САЩ, фондовите борси се сринаха, като от връх до дъно в рамките на месец изгубиха над 30% от стойността си. Да, по време на Голямата депресия Dow Jones например рухна с почти 90%, но в рамките на три години.

Така коронавирусът и действията на правителствата се превърнаха в повода за настъпването на кризата, но не в нейната причина - те са просто иглата, която спука балона, но самият балон беше надут от централните банки в продължение на изминалите дванадесет години.

Мерки срещу двете кризи

При Хувър правителственият бюджет се изстрелва моментално - от 3,1 млрд. долара през 1929 г. до 4,7 млрд. долара през 1932 г. и 4,6 млрд. долара през последната му година на власт, 1933 г. В рамките на този период дефицтът достига гигантските за времето си 2,7 млрд. долара, което е третата му най-голяма стойност в историята към този момент, а разходите нарастват още повече по време на "Новия курс" на Рузвелт.

За самия "Нов курс" може да се каже много, но е достатъчно да се има предвид, че той включва колосални субсидии за различни бизнеси, подкрепа за безработните, включително и чрез мащабни държавни инфраструктурни и други мерки. Пълният списък с дейности е извън обхвата на тази статия, а най-доброто описание на кризата, поне до 1933 г., е книгата на Мъри Ротбард America"s Great Depression, която може да бъде изтеглена безплатно като pdf от линка.

Мерките, взети от властите тогава, включват и напълно шизофренни действия по субсидирането на земеделците, които първо искат държавни дотации за дейността си, но след като такива са отпуснати, те привличат много нови производители в сектора. Нарасналото производство и ниското търсене водят до покачване предлагането и до спад на цените. Затова правителството отпуска нови субсидии, само че този път за унищожаването на земеделска продукция.

Действията на управляващите днес по своята същност не се различават от тези по време на Голямата депресия. В САЩ беше одобрен пакет на стойност 2,3 трлн. долара, а в Европа започнаха от 500 млрд. евро, без да се броят пакетите на самите членки на съюза. Вероятно обаче тази сума ще нарасне значително, защото колкото повече икономиките са затворени, толкова по-непоправим ще е ударът върху тях.

Освен това днес сме изправени пред затваряне на граници, опит за или налагане на ценови контроли, инжектиране на безпрецедентно количество ликвидност от хора, които не разбират много от икономика (Джеръм Пауъл и Кристин Лагард са прависти), гигантски помощи за спасяване на бизнеси и безработицата и предложения за национализации в някои страни. Скоро може би ще започнат и масивните правителствени проекти.

Изходът от Голямата депресия

Казано иначе, по своята същност днес действията са почти идентични с тези от преди почти век, а причините за двете кризи също до голяма степен съвпадат. Някои си мислят, че "Новият курс" на Рузвелт, който всъщност е започнат още от Хувър през 1929 г., когато става президент, е изкарал страната от депресията. Това обаче не е вярно; заблудата се дължи на факта, че брутният вътрешен продукт е изключително лесен за манипулиране индикатор.

Той включва няколко компонента - нетен износ (износ - внос), правителствени разходи, разходи на домакинствата и инвестиции. Дори и всички от тях да се сгромолясат, ако един нарасне с по-голяма стойност от техния спад, то БВП ще отчита растеж на икономиката. Точно това се случва между 1929 и 1946 г., особено след 1940 г., когато САЩ се готви за влизане във война - потреблението, търговията и частният сектор се сриват, а "покачването" на БВП всъщност идва от увеличените бюджети. Те може да се видят в изследването U.S. National Income and Product Statistics: Born of the Great Depression and World War II на Розмари Маркус и Ричард Кейн.

Само че не бива да се забравя и друго - когато САЩ влиза във войната са наложени още повече ценови контроли, много стоки стават оскъдни или изобщо не са достъпни, а огромна част от разходите отиват за самата война. Това е обратното на просперитет, независимо какво ни показват данните за БВП. Икономическо благоденствие означава производство на стоки и услуги, които потребителите искат, а не разхищаване на ресурси, които буквално биват унищожени. Защото независимо какво казват икономическите числа, човек не може да яде танк.

Графика 6: БВП на САЩ (1929 - 1959 г.)

Източник: Statista

Икономиката започва да расте устойчиво едва през 1946 г., когато мерките са вдигнати, "Новият курс" е в миналото, правителството понижава рязко разходите си, а фабриките възстановяват производството на автомобили вместо танкове и бомбардировачи и на стоки за крайните клиенти, вместо на ресурси, които просто да бъдат напълно буквално унищожени в Европа.

Как икономиката се възстановява

Чували ли сте за Забравената депресия от 1920-21 г.? Едва ли, именно защото е "забравена". Освен, че не се помни, тя има и друга ключова характеристика - пазарите са оставени да се възстановят сами. Няма правителствени програми, няма и печатане на пари. Не защото политиците не са искали, най-вече в лицето на Хърбърт Хувър - бъдещ президент на САЩ, който по това време е секретар по търговията, - а защото тогавашният президент на страната, Хардинг, игнорира подобни желания.

Всъщност Хардинг прави точно обратното на това, което са искали от него, и на това, което виждаме днес. Между 1920 и 1922 г., т.е. точно преди сто години, той понижава почти наполовина федералния бюджет, съкращава правителствените разходи и намалява данъците на всички категории данъкоплатци.

През целия изминал век централните банки играят много важна роля във всяка криза. Постоянно повтарящите се бумове и рецесии на практика се създават именно от тях, след което се опитват да "коригират" икономиките и да ги върнат към растеж. Но в началото на XX в. Федералният резерв все още не е действал така.

"Въпреки тежката контракция, Фед не използва правомощията си, за да обърне паричното предлагане и да се бори с нея", пише Кенет Уейнър в America's Search for Economic Stability: Monetary and Fiscal Policy Since 1913. Благодарение на това, още през 1921 г. икономиката започва да се възстановява, а през следващите две години безработицата спада до съответно 6,7 и 2,4% от 12% в края на 1920 г.

Заключение

При справянето с кризите, трябва да се водим от успешния исторически опит и от разумната икономическа теория. За жалост, не това се случва днес, а точно обратното - централните банки започват яростно да печатат пари, а политиците обявяват нови и нови програми в стил "пожелателно мислене", с които задлъжняват данъкоплатците и подриват бъдещия растеж.

Защото на практика се случва точно това - твърди се, че излязохме от дълговата криза на 2008 г., а днес реално дългът е още по-висок; всъщност днес той е по-огромен от когато и да е било в историята. Това е като да кажеш, че вече си станал по-добър шофьор, защото не се блъскаш повече в другите коли, а само във влакове и камиони.

Графика 6: Правителствен дълг в еврозоната

source: tradingeconomics.com

Източник: Tradingeconomics

Парадоксално е, че след Забравената рецесия, когато централните банки и управляващите започват да "се справят" с рецесиите, вече нямаме повече незапомнени кризи. Точно обратното - настъпват Голямата депресия, а след това и Голямата рецесия, дотком балона и цяла плеяда други кризи с различна тежест. Причината за това са действията именно на централните банки и политиците: както за настъпването на кризите, чрез манипулирането на основния лихвен процент и инжектирането на колосална ликвидност в икономиките, така и за изкуственото удължаване депресиите.

Не са необходими никакви политики - нито от държавите, нито от централните банкери, за да излезем от кризата днес. Щеше да е добре, ако те не бяха изкривили сериозно пазарите през последните десетилетия, но вече е късно за това. Нещо повече, кризата е необходима, защото тя ликвидира погрешните инвестиции и позволява ресурсите да се насочат там, където потребителите ги искат.

Свободният пазар е като гравитацията - независимо дали на някой му харесва, той работи. Ако има опит днешният проблем да "се разреши" с още от същото, т.е. евтина ликвидност и ниски лихви, пазарът ще се изкриви още повече, което означава, че ще настъпи още по-тежка криза в бъдеще; при това, ако опитът да се надуят отново балоните се окаже успешен. Но не е необходимо всички икономически агенти да страдаме още повече в бъдеще, за да може да се запази криворазбраната политическа стабилност днес.